Nutzungsdauergutachten in Sachsen, Dresden, Chemnitz und Leipzig: Steuerliche Vorteile und aktuelle Entwicklungen

Willkommen auf der Website von Schneider Immobilienbewertung! Als qualifizierte Spezialisten für Immobilienbewertungen mit über 30-jähriger Erfahrung in Sachsen, Dresden, Chemnitz, Leipzig, Zwickau, Plauen, Görlitz, Freiberg und Pirna bieten wir Ihnen umfassende Dienstleistungen rund um Gutachten für Immobilien, einschließlich Nutzungsdauergutachten und Restnutzungsdauergutachten.

In diesem ausführlichen Artikel werfen wir einen detaillierten Blick auf die Erstellung solcher Gutachten in den Regionen Dresden, Leipzig und Chemnitz. Wir beleuchten die erheblichen Einsparmöglichkeiten bei der Einkommensteuer durch eine optimierte Absetzung für Abnutzung (AfA) und gehen auf konkrete Beispiele ein.

Zudem besprechen wir die neuesten Entwicklungen im Referentenentwurf zur Änderung der Einkommensteuer-Durchführungsverordnung (EStDV) vom August 2025 sowie die Stellungnahmen relevanter Branchenverbände und -unternehmen. Ob Sie Eigentümer einer Altbauwohnung in Dresden oder eines Gewerbeobjekts in Chemnitz sind – ein Nutzungsdauergutachten kann Ihre steuerliche Belastung spürbar senken.

Restnutzungsdauergutachten in Sachsen

Was ist ein Nutzungsdauergutachten und warum ist es relevant?

Ein Nutzungsdauergutachten in Sachsen ist ein fachliches Expertengutachten, das die verbleibende wirtschaftliche Nutzungsdauer eines Gebäudes ermittelt.

Im steuerlichen Kontext basiert es auf § 7 Abs. 4 Satz 2 des Einkommensteuergesetzes (EStG), das es ermöglicht, von den pauschalen AfA-Sätzen (z. B. 3 % pro Jahr für neue Gebäude) abzuweichen, wenn eine kürzere tatsächliche Nutzungsdauer nachgewiesen werden kann. Das Gutachten berücksichtigt Faktoren wie den baulichen Zustand, technische Abnutzung, wirtschaftliche Entwertung und rechtliche Nutzungsbeschränkungen. In Sachsen, insbesondere in Städten wie Dresden, Leipzig und Chemnitz, sind solche Gutachten besonders wertvoll.

Die Region ist geprägt von einem hohen Anteil an Altbauten aus der DDR-Zeit oder dem frühen 20. Jahrhundert. Viele Gebäude in Dresdens Altstadt oder Leipzigs Gründerzeitvierteln weisen aufgrund von Sanierungsbedarf oder veralteter Bausubstanz eine kürzere Restnutzungsdauer auf. In Chemnitz, mit seinem industriellen Erbe, betreffen dies oft ehemalige Fabrikgebäude oder Wohnhäuser in Sanierungsgebieten.

Ein qualifiziertes Restnutzungsdauergutachten hilft Eigentümern, die tatsächliche Lebensdauer realistisch einzuschätzen und steuerliche Vorteile zu nutzen. Bei Schneider Immobilienbewertung erstellen wir solche Gutachten individuell, basierend auf Vor-Ort-Besichtigungen und aktuellen Bewertungsnormen wie der Immobilienwertermittlungsverordnung 2021 (ImmoWertV 21).

Die Erstellung von Nutzungsdauergutachten in Sachsen

Die Erstellung eines Nutzungsdauergutachtens erfordert eine gründliche Analyse. Zunächst erfolgt eine Vor-Ort-Inspektion des Objekts, bei der der Sachverständige den baulichen Zustand, Materialien und mögliche Schäden dokumentiert. Anschließend werden marktrelevante Daten einbezogen, wie Vergleichswerte aus der Region oder amtliche AfA-Tabellen des Bundesministeriums der Finanzen (BMF). In Sachsen profitieren wir von lokalen Datenquellen, etwa den Gutachterausschüssen in Dresden, Leipzig und Chemnitz, die Bodenrichtwerte und Marktdaten bereitstellen.

- Dresden: Hier dominieren historische Bauten, bei denen die Restnutzungsdauer oft unter 50 Jahren liegt. Ein Gutachten berücksichtigt Denkmalschutzvorgaben, die die Nutzung einschränken können.

- Leipzig: Die boomende Stadt mit vielen sanierten Altbauten erlaubt oft eine Abschreibung über 30–40 Jahre, was bei Investoren beliebt ist.

- Chemnitz: Industrielle Objekte weisen durch Umnutzung (z. B. zu Lofts) variierende Dauern auf; Gutachten helfen, steuerliche Anpassungen zu rechtfertigen.

Bei uns in Schneider Immobilienbewertung legen wir Wert auf Transparenz: Das Gutachten umfasst detaillierte Berechnungen, Fotos und Begründungen, um es steuerlich unanfechtbar zu machen.

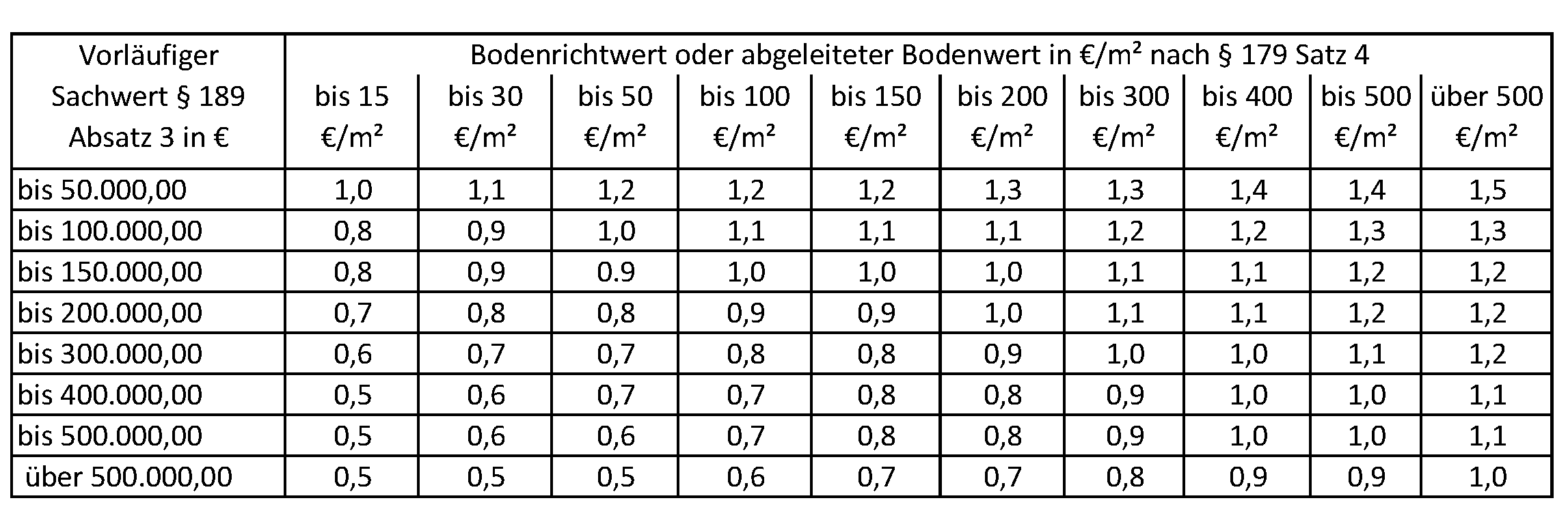

Einsparmöglichkeiten bei der Einkommensteuer: Praktische Beispiele

Der größte Vorteil eines Restnutzungsdauergutachtens liegt in der Optimierung der AfA. Statt pauschaler Sätze (z. B. 2,00 % für Gebäude ab 1925) kann eine kürzere Nutzungsdauer zu höheren jährlichen Abschreibungen führen, was die steuerpflichtigen Einkünfte aus Vermietung und Verpachtung mindert. Dies spart Einkommensteuer – je nach Steuersatz bis zu 42 % plus Solidaritätszuschlag.

Beispiel 1: Altbauwohnung Nutzungsdauergutachten Dresden

Angenommen, Sie kaufen eine 100 m² große Wohnung in einem Dresdner Gründerzeithaus für 300.000 € (davon 200.000 € Gebäudewert). Pauschal würde die AfA bei 2,00 % 4.000 €/Jahr betragen. Ein Gutachten schätzt die Restnutzungsdauer auf 25 Jahre (aufgrund von Dachschäden und veralteter Installationen). Die AfA steigt auf 4 % (200.000 € / 25 Jahre = 8.000 €/Jahr). Bei einem Steuersatz von 42 % sparen Sie jährlich 1.680 € (Differenz 4.000 € × 42 %). Über 10 Jahre ergibt das 16.800 € Einsparung.

Nutzungsdauergutachten Dresden

Beispiel 2: Gewerbeobjekt Nutzungsdauergutachten Leipzig

Ein Investor erwirbt ein saniertes Fabrikgebäude in Leipzig für 1 Mio. € (Gebäudewert 700.000 €). Pauschal: 2,00 % AfA = 14.000 €/Jahr. Das Gutachten ermittelt 20 Jahre Restdauer (wirtschaftliche Entwertung durch Marktveränderungen). AfA: 5,00 % = 35.000 €/Jahr. Bei 42 % Steuersatz: Jährliche Einsparung 8.820 € (21.000 € Differenz × 42 %). Langfristig amortisiert sich das Gutachten (Kosten ca. 2.000–5.000 €) schnell.

Nutzungsdauergutachten Leipzig

Beispiel 3: Wohnhaus Nutzungsdauergutachten Chemnitz

Ein vermietetes Einfamilienhaus aus den 1950er Jahren kostet 250.000 € (Gebäudewert 180.000 €). Pauschal 2,00 % = 3.600 €/Jahr. Gutachten: 30 Jahre Restdauer → 3,33 % AfA = 6.000 €/Jahr. Einsparung bei 42 % Steuersatz: 2.800 €/Jahr. Besonders bei Vermietung addieren sich solche Beträge.

Nutzungsdauergutachten Chemnitz

Diese drei Beispiele zeigen: Je älter das Gebäude, desto höher die Potenziale. Wichtig: Das Nutzungsdauergutachten/Restnutzungsdauergutachten muss fundiert sein, um Finanzamt-Prüfungen standzuhalten.

Neue Entwicklungen: Der Referentenentwurf zur Änderung der EStDV (August 2025)

Im August 2025 hat das BMF einen Referentenentwurf zur Siebten Verordnung zur Änderung steuerlicher Verordnungen vorgelegt, der wesentliche Änderungen in der EStDV vorsieht. bundesfinanzministerium.de Dieser Entwurf normiert erstmals die Aufteilung des Kaufpreises für bebaute Grundstücke (§ 9b EStDV) und den Nachweis einer kürzeren Nutzungsdauer (§ 11c EStDV). Kernpunkt: Solche Gutachten dürfen künftig nur noch von öffentlich bestellten und vereidigten Sachverständigen (ö.b.u.v.) erstellt werden, die das Objekt persönlich besichtigen müssen. Dies soll Qualität sichern und "unqualifizierte Internetgutachten" verhindern. Die Regelungen gelten ab Veranlagungszeitraum 2025 bzw. für Verträge nach Verkündung.

Der Entwurf beruht auf BFH-Rechtsprechung und zielt auf Rechtssicherheit ab, könnte aber den Markt einschränken, da nicht alle qualifizierten Sachverständigen (z. B. ISO-zertifizierte) anerkannt werden. In Sachsen, mit begrenzter Anzahl ö.b.u.v. Sachverständiger, könnte dies zu erheblichen Verzögerungen führen.

Nutzungsdauergutachten in Sachsen - Stellungnahmen der größten Branchenexperten

- Sprengnetter: In ihrer Stellungnahme kritisiert Sprengnetter die Exklusivität für ö.b.u.v. Sachverständige als Widerspruch zum Bewertungsgesetz (§ 198 BewG), das ISO-zertifizierte Gutachter anerkennt. sprengnetter.de Sie sehen europarechtliche Verstöße (Dienstleistungsfreiheit) und Verletzungen der Berufsfreiheit (Art. 12 GG). Empfehlung: Gleichstellung von Zertifizierungen, um Kapazitäten zu sichern und Kosten zu senken. Die vollständige Stellungnahme finden Sie hier.

- HypZert: HypZert hat eine Stellungnahme abgegeben, in der sie die vorgesehene Beschränkung auf ö.b.u.v. Sachverständige ablehnen und auf die Gleichwertigkeit von Zertifizierungen hinweisen. hypzert.de Sie betonen, dass der Entwurf qualifizierte Gutachter unnötig ausschließt und die Praxis behindert. Die Stellungnahme ist hier einsehbar.

- IVD (Immobilienverband Deutschland): Der IVD lehnt die Einschränkung scharf ab, da sie die Berufsfreiheit verletzt und zu Monopolisierung führt. ivd.net Sie argumentieren mit Verfassungs- und Europarecht (z. B. Berufsanerkennungsrichtlinie) und warnen vor praktischen Problemen wie Wartezeiten und Kostensteigerungen. Stattdessen fordern sie die Anerkennung ISO-zertifizierter Sachverständiger. Die Stellungnahme als PDF: hier.

Diese Stellungnahmen unterstreichen, dass der Entwurf noch angepasst werden könnte, um den Markt nicht zu behindern.

Fazit: Nutzungsdauergutachten Sachsen - Nutzen Sie die Chancen – Kontaktieren Sie uns kurzfristig!

Nutzungssdauergutachten bzw. Restnutzungsdauergutachten bieten in Sachsen, Dresden, Chemnitz und Leipzig erhebliche steuerliche Vorteile, besonders in Städten wie Dresden, Leipzig und Chemnitz. Der Referentenentwurf 2025 bringt neue Anforderungen, die Qualität steigern, aber auch Herausforderungen schaffen könnten. Bei Schneider Immobilienbewertung stehen wir Ihnen als zertifizierter Partner zur Seite – kontaktieren Sie uns unter www.schneider-immobilienbewertung.de für ein unverbindliches Beratungsgespräch. Lassen Sie uns Ihre Immobilie optimieren!

Nutzunsdauergutachten bzw. Restnutzungsdauergutachten in Sachsen, Dresden, Chemnitz und Leipzig - Formular Anfrage Nutzungsdauergutachten

Haben Sie weitere Fragen zum Thema Nutzungsdauergutachten in Sachsen, Dresden, Chemnitz und Leipzig oder möchten ein Kostenangebot für ein Restnutzungsdauergutachten von uns erhalten? Dann füllen Sie bitte das nachfolgende Formular aus. Wir melden uns umgehend per Mail oder Telefon bei Ihnen.

Aktuelle Schlagworte: Nutzungsdauergutachten in Sachsen

Schlagworte: Nutzungsdauergutachten Sachsen, Nutzungsdauergutachten Dresden, Nutzungsdauergutachten Chemnitz, Nutzungsdauergutachten Leipzig, Restnutzungsdauergutachten Sachsen, Restnutzungsdauergutachten Dresden, Restnutzungsdauergutachten Chemnitz, Restnutzungsdauergutachten Leipzig, Nutzungsdauergutachten Zwickau, Nutzungsdauergutachten Plauen, Nutzungsdauergutachten Görlitz, Nutzungsdauergutachten Freiberg, Nutzungsdauergutachten Pirna, Restnutzungsdauergutachten Zwickau, Restnutzungsdauergutachten Plauen, Restnutzungsdauergutachten Görlitz, Restnutzungsdauergutachten Freiberg, Restnutzungsdauergutachten Pirna.